Стройкомплекс в III квартале: четыре фактора, лимитирующих строительную деятельность - «Строим Город»

Ситуацию в строительной отрасли в III квартале анализируют специалисты Центра конъюнктурных исследований Высшей школы экономики

Центр конъюнктурных исследований Института статистических исследований и экономики знаний (ЦКИ ИСИЭЗ) НИУ «Высшая школа экономики» любезно предоставил нашему журналу очередной обзор экономической ситуации в строительном секторе России, который базируется на результатах проводимых Росстатом в ежеквартальном режиме опросов руководителей 6,5 тыс. подрядных организаций. На этот раз речь идет о положении в строительстве в III квартале 2016 года. Какие же выводы?

Опережая Конго, но отставая от Коморских островов

По мнению экспертов ЦКИ, в отрасли сохранились серьезные внешние и внутренние проблемы. К внешним проблемам в первую очередь необходимо отнести сохраняющийся крайне низкий совокупный спрос на услуги строительных организаций со стороны основных инвесторов — государства, частного корпоративного сектора и населения.

При этом сами подрядчики повлиять на позитивное изменение данной ситуации практически не могут, если только не начнут повальный демпинг на свои услуги. Однако данный механизм уже задействован на полную мощность, и дальнейшая его интенсификация приведет к нулевой рентабельности строительного бизнеса и увеличению банкротств строительных организаций.

По состоянию на первое полугодие 2016 года рентабельность подрядных работ по виду экономической деятельности «Строительство» была самой низкой среди базовых отраслей экономики — 3,5%. Для сравнения — у отрасли «Рыболовство и рыбоводство» (хотя это и не базовая отрасль экономики) рентабельность в первом полугодии составляла более 60%.

Серьезным ограничителем спроса на строительные услуги в настоящее время является несбалансированный федеральный бюджет, дефицит которого за первое полугодие составил около 4% ВВП.

С другой стороны, уже почти два года продолжается хроническое падение реальных располагаемых денежных доходов населения. В августе 2016 года реальные доходы населения по сравнению с соответствующим периодом прошлого года (по сообщению Росстата) упали на 8,3%. Подобной негативной динамики не наблюдалось почти 8 лет, с эпицентра предыдущего кризиса в декабре 2008 года, отмечают авторы исследования.

Как показывает историческая экономическая практика, при возникновении подобных финансовых проблем в целях оптимизации затрат государство первым делом ограничивает капитальные вложения в новое строительство и частично замораживает уже начатые объекты, а многие домашние хозяйства, особенно низко и даже среднедоходные, переносят покупку жилья в отложенный спрос.

В свою очередь, частный корпоративный сектор, находящийся, по мнению самих предпринимателей, в зоне повышенной экономической неопределенности, также сокращает активность по расширению своего бизнеса за счет создания дополнительных производственных площадей. Прежде всего это относится к высоко затратным капитальным объектам со сроком окупаемости не менее 7—9 лет.

Сохраняются серьезные внутренние проблемы и в самой строительной отрасли. Причем проблемной остается вся цепочка строительной деятельности, начиная от инженерных изысканий, выделения земельного участка, подготовки документации, определения сметных цен и получения разрешения на строительство объекта, заканчивая подключением самого объекта к необходимой инфраструктуре.

Имеет смысл особо остановиться на этапе получения разрешения на строительство, так как данный показатель входит в страновой рейтинг DOING BUSINESS, составляемый ежегодно Всемирным банком. В последнем рейтинге, составленном ВБ на середину 2015 г., Россия по показателю, характеризующему бизнес-регулирование в стране, занимала 119-е место из 189 стран. Причем нашими соседями по рейтингу с опережением являются такие строительные «гиганты», как Гамбия и Коморские Острова, а с отставанием — Республика Конго и Сан–Томе и Принсипи.

Анализируя текущее состояние экономики страны в целом и строительства в частности, можно с достаточной уверенностью констатировать, что основным драйвером возможного роста деловой активности в строительстве является скорейшая макроэкономическая и финансовая стабилизация, начало акцентированного роста экономики и, главное для подрядчиков, восстановление инвестиционной активности корпоративного сектора, а также реальных денежных доходов населения.

Другим важным фактором, способствующим позитивным преобразованиям в строительстве, должно стать проведение серьезных изменений в деятельности строительной отрасли и принципиальное усиление регуляторных функций со стороны Минстроя РФ. В первую очередь, это касается решения управленческих и организационных проблем, связанных с процветающими в отрасли административными и коррупционными барьерами.

Минстрою уже в ближайшее время необходимо решить хронические проблемы, связанные с улучшением сметного ценообразования в строительстве и введением новых строительных норм и правил, соответствующих современным реалиям рынка, а не базирующихся на СНиПах конца прошлого века. Затягивание решения этих задач может только увеличить технологический разрыв в области строительства между Россией и экономически развитыми странами, резюмируют аналитики ЦКИ.

В ожидании команды «вира!»

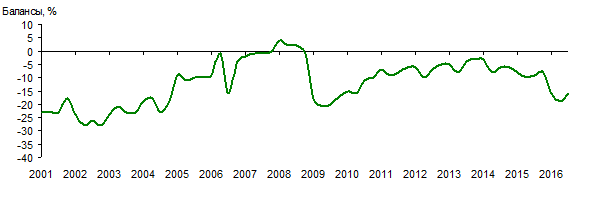

Большинство строительных организаций в III квартале продолжали осуществлять свою деятельность в рамках рецессионного сценария с небольшим фоновым улучшением по сравнению с предыдущим кварталом. В частности, основной результирующий композитный индикатор исследования — сезонно скорректированный Индекс предпринимательской уверенности (ИПУ) в строительстве в III квартале с. г. улучшился по сравнению с предыдущим кварталом на 3 п. п. и составил (–16%). Таким образом, ИПУ вышел на низкое значение I квартала с. г., лишь компенсировав потери II квартала.

Рис.1. Динамика индекса предпринимательской уверенности

в строительстве

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Как и кварталом ранее, уровень портфеля заказов «ниже нормального» оценили 38% участников опроса. При этом оценка данного показателя в динамике выявила, что у 28% строительных организаций сократился портфель заказов по сравнению с предыдущим кварталом, у 17% он вырос и 55% строительных фирм сохранили число договоров на прежнем уровне.

О сокращении физического объема строительно-монтажных работ по сравнению со II кварталом сообщили треть участников опроса, около 20% констатировали рост объемов СМР.

Сокращение рабочей силы в отчетном квартале по сравнению с предыдущим отметили 27% респондентов, а о росте заявили 15%. Несмотря на сохраняющуюся отрицательную динамику на рынке строительного труда, зафиксированные пропорции ответов респондентов стали лучшими за последние полтора года.

Это достаточно позитивный сигнал, означающий, что руководители строительных организаций пытаются сохранить занятость, надеясь на возможный рост деловой активности своих фирм до конца текущего года.

Примерно в каждой пятой (22%) подрядной организации снизилась по сравнению со II кварталом обеспеченность собственными финансовыми ресурсами, а в каждой десятой (10%) она выросла. Неизменность показателя отметили 68% респондентов.

На момент обследования строительные организации были обеспечены заказами в среднем на 6 месяцев, а средняя обеспеченность финансированием не превышала 5 месяцев.

Среди факторов, лимитирующих строительную деятельность, согласно результатам опроса, традиционно лидируют «высокий уровень налогообложения», «высокая стоимость строительных материалов и оборудования», «неплатежеспособность заказчиков» и «недостаток заказов». Далее по степени негативного влияния на строительную деятельность расположились «недостаток финансирования» и «недобросовестная конкуренция со стороны других строительных фирм».

Что касается прогнозных ожиданий респондентов на IV квартал 2016 г. по ключевым показателям строительной деятельности (портфель заказов, физический объем работ, численность занятых, обеспеченность собственными ресурсами, а также инвестиционная активность), то участники опроса оценивали их несколько оптимистичнее, чем при соответствующих прогнозах на текущий квартал.

К позитивным моментам, выявленным в III квартале 2016 г., можно отнести возросшую на 1 п. п. по сравнению со II кварталом среднюю загрузку мощностей — 62%. Кроме того, замедлились темпы роста цен как на строительные материалы, так и на подрядные услуги строительных организаций. Снизились инфляционные ожидания на ближайший квартал, сохранилась положительная динамика изменения прибыли строительных организаций.

Давая общую оценку экономической ситуации в строительных организациях в текущем квартале, каждый пятый (21%) руководитель назвал ее «неблагоприятной». Доля респондентов, посчитавших ее «благоприятной» и «удовлетворительной», составила 8 и 71% соответственно.

По материалам ЦКИ ИСИИЭЗ НИУ ВШЭ подготовил Алексей АНДРЕЕВ

Экспертное мнение

Георгий ОСТАПКОВИЧ, директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ

Причем явное антилидерство строительству обеспечивают два основных показателя, характеризующих деловую активность любых отраслей: производство и спрос.

Строительство обладает крайне незначительным перечнем жизненно необходимых объектов. Значит, большинство представителей корпоративного сектора и населения в целях финансовой оптимизации может перенести затраты на приобретение объектов производственного строительства и жилья с текущего времени в отложенный спрос.

Правда, надо осознавать, что любые финансово-экономические кризисы не продолжаются вечно. И что произойдет на рынке недвижимости, когда в начале периода подъема на подрядчиков со стороны экономических агентов и населения обрушится навес отложенного спроса, — это большой вопрос. Хотя о начале подобных ценовых и производственных событий на строительном рынке и на рынке производства стройматериалов как минимум в ближайшие три года можно не беспокоиться.

Основным антидрайвером обрабатывающей промышленности из-за спада строительства является производство строительных материалов. Динамика развития производства неметаллических минеральных продуктов, являющегося основным производителем стройматериалов, всегда была опережающим индикатором для определения экономической ситуации в строительной отрасли. Если в данной подотрасли «обработки» начинается рост, то с лагом в 2—3 месяца само строительство повторяет этот успех, и наоборот.

По данным Росстата, в январе-августе 2016 г., по сравнению с соответствующим периодом прошлого года, темп роста в производстве стройматериалов был самым низким среди всех укрупненных подотраслей обрабатывающей промышленности (91,5%). Крайне слабые результаты за этот период были характерны и по основным позициям строительных материалов:

- кирпич керамический — 82,7%

- блоки керамические — 80,8%

- портландцемент, цемент — 89,%

- блоки стеновые крупные из бетона — 75,6%

- конструкции и детали сборные железобетонные — 82,1%

При этом производители стройматериалов обладают мощностями, обеспечивающими рост продукции значительно более высокими темпами, но спросовые ограничения со стороны строителей вынуждают промышленников снижать свою деловую активность.

Вместе с тем в качестве положительного момента можно отметить, что в последних двух опросах руководителей промышленных предприятий (август, сентябрь) удается уловить некоторые положительные сигналы от респондентов из производства стройматериалов.

В целом же в строительстве продолжают сохраняться явления, которые по степени негативности превышают подобные в других базовых отраслях экономики. Так, практически нормой стали срыв сроков ввода объектов в эксплуатацию и их удорожание. Причем данная тенденция характерна как для крупных подрядчиков, так и для малого строительного бизнеса.

Прямым подтверждением данной ситуации является ход выполнения федеральной адресной инвестиционной программы, утвержденной Минэкономразвития РФ на 2016 год. Среди 488 объектов со сроком ввода в текущем году, по данным Росстата, на полную мощность в январе-июле с. г. введены лишь 16 объектов.

Даже если предположить, что по оставшимся объектам существует высокий технический задел, очевидно, что указанная программа не будет выполнена. И это происходит при относительной защищенности финансирования объектов, предусмотренных данной программой.

По данным Росстата, на строительном рынке страны в первом полугодии текущего года функционировало около 30% убыточных строительных организаций. 16–18% строительных организаций сегодня находятся в предбанкротном состоянии. Причем доля таких фирм выросла за последний год примерно на 1—2%.

Надо заметить, что финансовые и спросовые проблемы характерны не только для малых строительных фирм, но и для таких крупных игроков, как «Су–155», «Трансстрой», «Волгомост». По–видимому, появились серьезные долговые проблемы у «Мортона». Скорее всего, кредитная нагрузка «Мортона» привела владельцев к мысли о продаже своей компании вместе с ее долгами. А ведь все перечисленные компании совсем недавно были одними из крупнейших игроков строительного рынка.

Растет просроченная задолженность строительства по полученным кредитам банков и займам. Так, просрочка строителей составила на конец июня 2016 г. 55,1 млрд. руб., увеличившись по сравнению с соответствующим периодом прошлого года на 17,5%. Доля строительной просрочки составила 17,2% от общей по экономике.

Перечисленные негативные моменты в работе строительства не означают, что отрасль прошла точку невозврата и обречена долгое время пребывать в состоянии постоянного спада. Более того, можно с определенной долей уверенности утверждать, что производственный и ресурсный потенциал, с точки зрения наличия специалистов и их квалификации, у строительных организаций имеется.

Большинство проблем, обрушившихся на подрядчиков в виде падения совокупного спроса на свои услуги, не могут быть решены самими строителями.

Последние три месяца наблюдается устойчивое снижение темпов падения объемов работ, выполненных по виду деятельности «Строительство», к соответствующему периоду прошлого года — с 90,3% в июне до 98,0% в августе. При этом жилищное строительство в августе показало рост по сравнению с соответствующим периодом прошлого года — 106,5%.

Правда, понятно, что данный высокий темп роста сформирован, в основном, благодаря низкой базе сравнения с одним из самых худших месяцев за прошлый год по объему ввода жилья. Ясно, что прошлогодний объем ввода жилья — 85,3 млн кв. м — в текущем году является нереальным.

Следует отметить определенные позитивные сдвиги в решении внутренних проблем отрасли, связанных с пересмотром и началом создания электронной базы новых строительных норм и системы ценообразования, решением проблем с обманутыми дольщиками, вплоть до обязанности покупки только готового жилья.

Наверняка в ближайшее время мы увидим снижение ставки по ипотеке, рост количества выданных кредитов и повышение АИЖК верхних лимитов представляемых займов. В последний день заседания Госдумы шестого созыва приняты три нормативных акта, регламентирующие строительную деятельность. Особое влияние данные законы могут оказать на реформу долевого участия и саморегулирования в строительстве. Вполне реально появление в ближайшей перспективе государственного компенсационного фонда долевого строительства.

Как эти и другие позитивные изменения будут реально действовать, покажет только время. Главное, чтобы процесс макроэкономической и бюджетной стабилизации, а также положительные изменения в регулировании строительной отрасли происходили быстрыми темпами с эффектом в виде роста деловой активности в подрядной деятельности при минимальных затратах регуляторов данных процессов, и желательно — без снижения качества и уровня жизни населения.

И будьте в курсе первыми!